Это самый важный момент. И именно она займет больше всего времени. И он на 90% отвечает за ваш успех в достижении целей.

Как составить личный финансовый план за 4 шага. Алгоритм действий с примерами

Личный финансовый план — это первый шаг к достижению ваших целей и финансовой независимости. Подавляющее большинство состоятельных людей имеют финансовый план, который помогает им управлять денежными потоками и, как бы банально это ни звучало, позволяет им стать еще богаче и чувствовать себя более финансово защищенными. Хорошо разработанный план предоставит вам своего рода алгоритм последовательных действий, которые позволят вам достичь цели с наименьшими затратами. Даже простой план позволит вам чувствовать себя более стабильно, выбраться из долгов, заурядной жизни, а в идеале — значительно улучшить свое финансовое положение.

У большинства людей нет четкого финансового плана. Но у них есть некоторые амбиции. А на вопрос, чего вы хотите в этой жизни, ответы примерно такие:

- много денег ОЧЕНЬ МНОГО ДЕНЕГ;

- квартиру;

- коттедж или дом у моря;

- не работать и жить на проценты от капитала;

- машину;

- много путешествовать;

- рассчитаться с долгами.

Двигаемся дальше. Мы спрашиваем их: «Как вы хотите этого достичь?». Затем наступает долгая пауза. Человек начинает о чем-то думать, и выходит что-то вроде: «Заработаю ли я больше денег в будущем?». (выигрыши в лотерею и богатые наследства не учитываются).

Сколько еще? И когда это произойдет? И что вы делаете для достижения этой цели? А когда доход увеличивается, что происходит дальше? Как вы перестанете работать и будете жить исключительно на свои собственные деньги, которые приносят вам ежемесячный доход? И сколько денег вам обычно требуется для этого?

Ответ — молчание или что-то совершенно непонятное.

Если вы узнали себя, читайте дальше, и вы узнаете:

- для чего вам нужен финансовый план и что он дает;

- как правильно сформулировать свои цели;

- полный алгоритм составления за 4 шага с примерами;

- как избежать ошибок и повысить эффективность достижения цели.

Это довольно длинная статья. Но в этой статье я постарался учесть все это. Прочитав его, вы получите исчерпывающую информацию о том, как правильно составить свой план.

- Для чего нужен финансовый план

- Этапы составления финансового плана

- Этап 1. Постановка целей

- Этап 2. Сроки достижения

- Этап 3. Активы и пассивы

- Этап 4. Вкладываем деньги

- Ошибки и рекомендации

- Нереальные сроки и сумма целей

- Слишком большая сумма

- Отсутствие дисциплины

- Слишком большой срок

- Инфляция

- Сложные проценты

- Заплати себе

- Точное следование плану

- Оптимизация расходов и доходов

- Где вести учет?

- Частые вопросы

- На какой период рекомендовано составлять финансовый план?

- Можно ли иметь несколько ЛФН?

- У меня есть действующий кредит, имеет ли смысл составлять план или лучше сначала рассчитаться по долгам?

- Составление финансового плана на примере

Для чего нужен финансовый план

Что такое личный финансовый план (ЛФП)? Это своего рода карта, своего рода путеводитель, который помогает вам достичь своих целей правильным путем, с наименьшими препятствиями и трудностями и с учетом всех нюансов. Если мы сравним его с другими областями жизни, то сможем провести аналогию. Давайте отправимся в путешествие на Алтай на машине. Чтобы безопасно добраться до места, необходимо знать карту дорог, расстояние и сумму денег, необходимую для оплаты топлива, времени в пути, расходов (питание, проживание и т.д.) и необходимых вещей. Зная это, вы сможете легко добраться до места назначения с максимальным комфортом. Отсутствие плана для любого из этих пунктов может привести к серьезным препятствиям, вплоть до невозможности добраться до места (банально, что у вас закончились деньги по дороге).

Создание плана не должно занимать больше часа, может быть, 2-3 часа, если дело достаточно серьезное. Но потраченное время позволит вам четко сформулировать свою цель и, что еще важнее, понять, как ее достичь.

Люди, у которых есть четко сформулированный финансовый план, достигают своих целей в разы быстрее, чем те, у кого его нет.

Пример личного финансового плана

Чтобы составить эффективный план, во-первых, необходимо четко сформулировать цель, а во-вторых, проанализировать свои ежемесячные доходы и расходы. Давайте рассмотрим самый простой пример для понимания: Допустим, вы хотите купить компьютер с монитором общей стоимостью 70 000 рублей. При зарплате в 50 000 рублей и ежемесячных расходах в 45 000 рублей вы можете откладывать максимум 5 000 рублей в месяц. Разделите 40 на 5 и получите 8. За восемь месяцев вы могли бы купить компьютер.

Это идеальный пример, но в реальной жизни все гораздо сложнее. Могут возникнуть срочные расходы, не выплатить зарплату, подорожать компьютер и так далее. Поэтому рекомендуется составлять финансовый план с погрешностью в 10-20%.

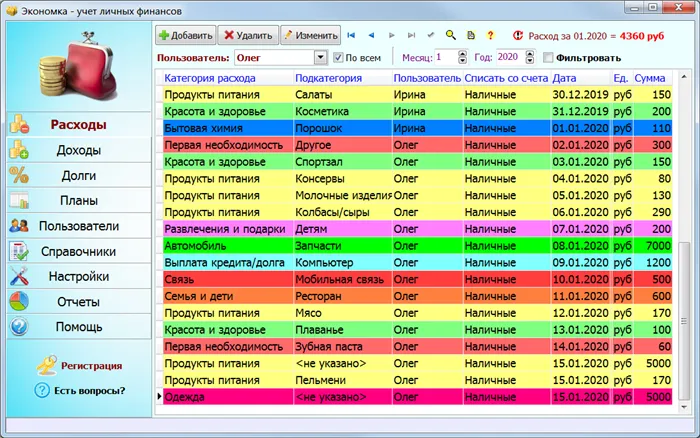

Также важно правильно рассчитать свои расходы. Сумма фактических расходов в вашем финансовом плане может быть сильно занижена. Вы можете использовать программное обеспечение для бюджетного учета, чтобы получить наиболее точную картину вашего личного бюджета.

Мы рекомендуем вам использовать следующие инструменты для создания финансового плана:

Простая постановка финансовой цели оказывает положительное влияние на вашу жизнь. Цель заставляет вас быть реалистичным и расчетливым. Учитывая реалистичность цифр, возникает желание быстрее достичь цели. Это заставляет вас развивать новые источники дохода и оптимизировать старые. Если ваш личный доход невелик, время достижения цели может быть очень долгим. Например, если вы откладываете 10 000 евро в месяц, то через пять лет вам нужно будет накопить на автомобиль стоимостью 600 000 евро. Не всех устраивают такие условия — некоторые люди ищут способы увеличить свое богатство, и это приводит к радикальным изменениям в их жизни.

Тест: Какой зарплаты вы достойны? Узнайте о психологическом пороге, который определяет ваш предельный доход. Каждый получает ту зарплату, которую ему позволяет его подсознание. Это бессознательный блок, который мешает многим зарабатывать достойную зарплату. Тест определяет психологический блок.

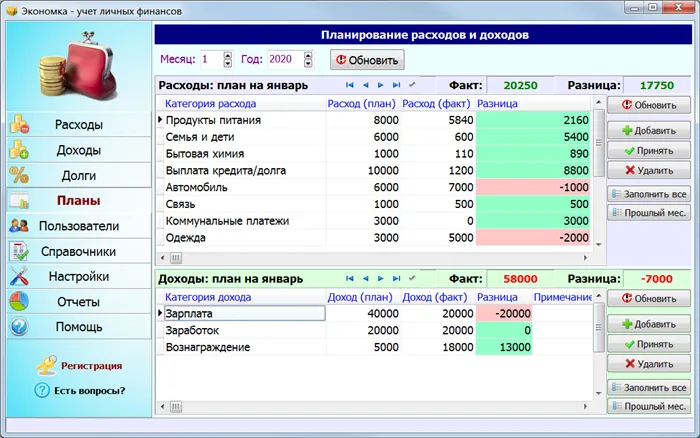

Планирование расходов и доходов в программе

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути к цели. Точные данные облегчают расчет расписания для достижения ваших целей. Мы рекомендуем использовать специальные инструменты для создания личного бюджета, например, Economika (работает под Windows).

Особенность программы в том, что вы можете планировать свои расходы и доходы совершенно бесплатно (этот модуль доступен без оплаты). Также легко вести список покупок и отслеживать свои доходы.

Давайте вкратце рассмотрим принципы планирования этой программы. Первое, что вам нужно сделать, это перейти в раздел «Планы». Здесь есть два раздела — план расходов и план доходов на этот месяц (см. скриншот). Сначала мы создаем список категорий для текущего месяца. Для этого нажмите на кнопку «Добавить», нажмите на стрелку вниз (выпадающий список) в новой строке и выберите нужную категорию. Вы также можете упростить задачу, нажав на кнопку «Заполнить все», и все категории в программе будут автоматически добавлены в таблицу. Вам нужно удалить только ненужные записи.

Аналогичным образом заполните раздел «Доходы». На скриншоте видно, что ваши расходы на автомобиль (7000 рублей) превысили лимит на 1000 рублей. Это также относится к категории одежды (превышение лимита на 2000 рублей). Смысл таблицы в том, чтобы составить план расходов на месяц и затем стараться придерживаться этого плана.

Мы можем редактировать два параметра — категорию и сумму расходов. Третья колонка «Расходы (фактические)» создается автоматически на основе фактических расходов, добавленных в разделе «Расходы».

Чтобы получить наиболее точное представление о своих личных финансах, необходимо систематически вносить в программу свои транзакции. Этот инструмент более удобен, чем таблица Excel, поскольку требует минимальных действий со стороны пользователя.

Для чего нужен личный финансовый план: смета целей, достижение целей, разумное планирование

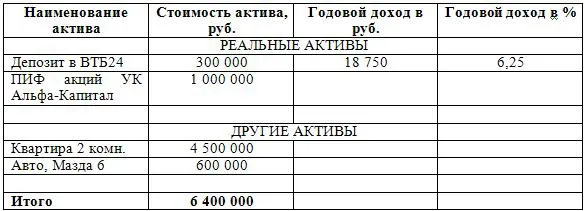

Следующий шаг — определить отправную точку и шаги, которые вы хотите предпринять, чтобы приблизиться к своему финансовому процветанию и целям. Для этого составляются два финансовых отчета: Активы — Обязательства и Доходы — Расходы (личный бюджет). Мы определяем активы как все ваше имущество, которое стоит денег. Далее они подразделяются на реальные активы и прочие активы (недвижимость). Реальные активы — это те, которые приносят доход: Банковские вклады, акции, инвестиционные фонды, арендованная недвижимость. Деньги не зарабатываются на других активах или недвижимости, например, на квартире, в которой вы живете.

Вместо этого вы ежемесячно платите за аренду от 2 000 до 3 000 рублей. Но представьте, что у вас нет собственного дома. Вы должны платить за аренду и 20 000 рублей в месяц. Это означает, что если вы владеете собственным жильем, вы сэкономите 17 000 рублей. Как говорится, экономия — это прибыль. Зафиксируйте стоимость всех активов и добавьте к фактическим активам сумму годового дохода и процентные ставки, чтобы проанализировать эффективность инвестиций. Опять же, вся информация должна быть записана на бумаге в электронной таблице:

Следующий шаг — определение суммы ваших обязательств, т.е. всех денег, которые вы должны вернуть: Банковские займы, кредиты.

Разница между вашими активами и пассивами — это отправная точка, от которой вы двигаетесь к своим целям. В нашем примере это капитал в размере 5 350 000 рублей. Хуже, если разница равна нулю, но еще хуже, если разница отрицательная. Далее мы добавляем погашение долга в таблицу событий.

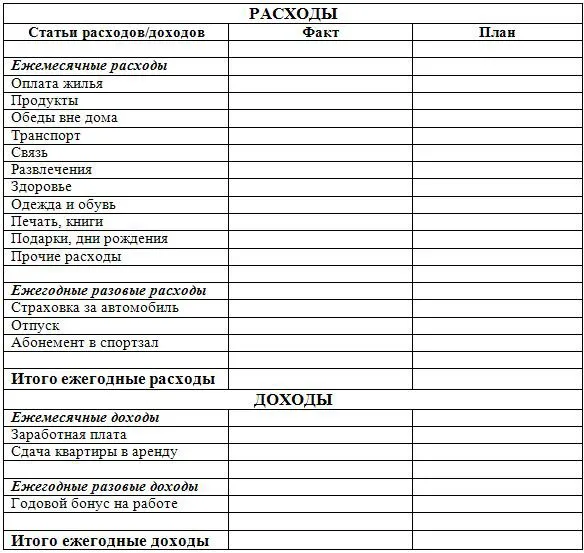

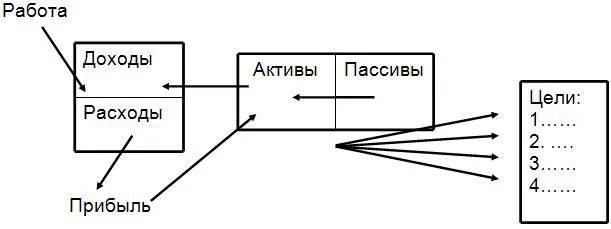

Как реализовать личный финансовый план: ставим земные цели

Затем мы определяем темп, с которым мы будем двигаться к финансовому процветанию. Где мы возьмем деньги на наши цели? Из наших доходов. Часть денег будет использована на питание, транспорт, связь и другие расходы. Только то, что останется, попадет в наши цели. В нашей статье о планировании личного бюджета мы говорили об идее откладывать часть денег, как только вы их получаете, а затем тратить оставшуюся часть. Вы должны заполнить таблицу бюджета: Разница между вашими ежемесячными доходами и расходами — это сумма, которую необходимо инвестировать. Это «шаг», который вы сделаете для достижения своих целей. Покажем проделанную работу в виде иллюстрации. Теперь мы можем показать схему, по которой должно быть организовано грамотное управление личными финансами, ведущее к финансовому процветанию. Положительная разница между доходами и расходами используется для создания столпа богатства, который, при правильном выборе, увеличит наш доход. Затем деньги изымаются из финансовых инструментов в соответствии с планом достижения целей.

Если вы уже хотите составить финансовый план в Центре финансовой грамотности, вы можете прочитать об этом подробнее на этом сайте.

Мы завершили подготовительную часть работы. Теперь вы можете непосредственно приступить к созданию личного финансового плана. Мы сделаем это во второй части данной статьи.

Дата публикации: 19.05.2016

Этап 4: Оценить альтернативы

1. выберите конкретные стратегии для завершения вашего финансового плана. Примите во внимание вашу жизненную ситуацию, ваши личные ценности и текущее финансовое положение.

- Подумайте насколько вы сейчас близки к обозначенным целям и насколько эти цели продвинут вас в каждой из выбранных категорий. Видите ли какие то недостатки в отдельных областях? Может стоит присмотреться.

- Будьте практичны. Пошаговый план будет продвигать вас к обозначенной цели, не делая вас разочарованным или сломленным во время реализации.

2. помните, что у каждого варианта есть альтернативная стоимость. Упущенная выгода — это то, чем вы жертвуете, принимая решение. Экономия на кофе в поездке может лишить вас возможности получить удовольствие, поговорить с бариста или правильно спланировать свой день.

3. Исследуйте решения, которые вы принимаете как ученый. Соберите как можно больше информации и изучите данные. Рассматривая возможность инвестирования, обратите пристальное внимание на взаимосвязь между риском и доходностью — каков риск инвестиций и какой доход вы можете ожидать в случае успеха. Стоит ли доходность риска?

4 Признать, что неопределенность всегда является частью процесса. Даже если вы тщательно провели исследование, обстоятельства могут измениться. Экономика может пойти на спад, что приведет к сокращению инвестиционных возможностей. Работа, на которую вы претендуете, может сделать вас несчастным в профессиональном или личном плане. Делайте то, что считаете нужным, и не забывайте оставлять место для будущих изменений.

Этап 5: Создание и воплощение в жизнь Плана финансовых действий

1. Посмотрите на ситуацию с более широкой точки зрения. Теперь, когда вы определили цели и альтернативные пути и оценили эти альтернативы, составьте список стратегий. Оценив текущую ситуацию, подумайте, какие цели являются наиболее реалистичными. 2.

- Учитывайте ваше текущее чистое благосостояние. Если обязательства близки или превышают текущие чистые активы, вы захотите предпринять меры для изменения этого соотношения.

- Хотя вы можете сосредоточиться на взращивании чистых активов, не забывайте, что выплата долгов также является отличной альтернативой. Процентные платежи могут привести к тому, что даже незначительные долги могут со временем стать существенными. Перенос части ресурсов на сокращение долгов может предотвратить серьезные проблемы в будущем.

Решите, каких целей вы хотите достичь сейчас. Обеспечьте баланс между краткосрочными, среднесрочными и долгосрочными целями, чтобы вы могли легко планировать на месяцы и годы вперед.

- Сосредоточьтесь на постепенном росте. Таким образом вы создадите дорожную карту, которая будет вести вас к планируемым целям.

- Будьте реалистом. Применить сразу все стратегии разом не получится. Однако выбор сбалансированного ряда целей может их выполнить, а также дорасти до такой точки, где вы сможете взять на себя дополнительные проекты.

3. разработать бюджет, учитывающий ваши цели в финансовом плане. Из текущего анализа благосостояния вы уже знаете свои чистые активы и обязательства. Все это должно быть включено в комплексный план, на основании которого принимаются решения. Возьмите на себя ответственность за эти решения. Если вы обязуетесь тратить на кофе на 80 долларов в месяц меньше, а вырученные деньги класть на сберегательный счет, включите эту статью в свой бюджет. 4.

- Такие цели как нахождение новой работы можно не вписывать в бюджет, однако их следует упомянуть где то в доступном для сравнения месте, как часть вашего рабочего финансового плана.

4. рассмотрите возможность найма профессионального финансового консультанта. Хотя вы можете принимать финансовые решения самостоятельно, профессиональный консультант имеет преимущество эмоциональной дистанции.

Что такое личный финансовый план

Когда я была маленькой, родители приносили мне с работы сладкие новогодние подарки. Мои друзья избавились от них в течение двух-трех дней. Я же, напротив, постарался отложить сладкие лакомства до конца зимних праздников.

После открытия коробки все сладости были тщательно пересчитаны и разделены по дням. Я съедала ровно столько сладостей в день, сколько насчитала. Люди вокруг меня смеялись надо мной, но только до тех пор, пока у них не закончились сладости.

Моя любовь к дизайну была со мной всю жизнь. Сегодня это уже не сладости, а настоящие деньги, которыми я распоряжаюсь ответственно и скрупулезно. Стало хорошей традицией составлять финансовый план на новый год в канун Нового года.

Личный финансовый план (ЛФП) — это инструмент, который поможет вам оптимизировать ваши финансовые потоки для достижения ваших материальных целей и увеличения вашего благосостояния. Это предполагает анализ ваших расходов и доходов, постановку целей и разработку стратегии их достижения. С помощью LFP можно согласовать потребности с возможностями.

Вопреки распространенному мнению, финансовое планирование — это интересный и увлекательный процесс. Помимо организационной функции, он также имеет сильную мотивационную составляющую.

Одно дело — мечтать о чем-то абстрактном, лежа на диване, и совсем другое — предпринимать конкретные шаги для достижения своей цели. В этом случае финансовые ограничения рассматриваются не как жертва, а как компромисс, который позволяет вам сесть за руль.

Этапы финансового планирования

Марина живет в российском мегаполисе. Ее никогда не интересовали финансовые знания. Подводя итоги прошедшего года, она с грустью осознала, что ни одно из ее желаний не исполнилось.

«Хватит надеяться на Деда Мороза, пора брать все в свои руки!» — Марина приняла решение и начала составлять личный финансовый план. Мы рекомендуем вам последовать ее примеру и шаг за шагом изучить алгоритм создания своего финансового плана на год.

Постановка целей

Первое, что вам нужно сделать, это определить свои желания и правильно их сформулировать. Это обеспечит 50% вашего успеха. Подумайте о материальных целях, которых вы хотите достичь в наступающем году, и запишите их в блокнот.

Убедитесь, что вы достигли каждой цели:

- конкретной;

- достижимой;

- ограниченной по времени;

- измеримой в денежном эквиваленте.

Например, подумайте о трех целях, которые Марина поставила перед собой.

| Неадекватно сформулированная цель. | Одна хорошо сформулированная цель |

| Купить новый телефон | Получите iPhone 12 за 60 000 рублей к декабрю следующего года. |

| Отправляйтесь к морю | Путешествие в Турцию на 10 дней в июле. Ориентировочная стоимость поездки — 60 000 рублей |

| Выполнение ремонтных работ | Замените окна, наклейте новые обои и уложите ламинат в прихожей. Продолжительность — до сентября. Это будет стоить около 160 000 рублей. |

Список может быть еще длиннее, в зависимости от ваших возможностей. В начале трудно определить, сколько целей вы сможете в итоге достичь. Я записываю не менее семи, а затем расставляю их в порядке важности. В конечном итоге приоритет отдается самым важным из них.

Пассивный доход — это не мечта, это реальность! Простой и проверенный способ заработать деньги — сделать вклад в Совкомбанке. При открытии депозитного счета вы получаете:

- доходность до 8,7% годовых;

- возможность выбрать условия, подходящие именно вам;

- дополнительное страхование средств от государства.

Гарантированный доход без излишних рисков, позволяющий приумножить ваши сбережения и защитить их от инфляции. Оформите заявку онлайн и получите код предложения на +0,25% к годовой процентной ставке.

Марине необходимо 280 000 рублей, чтобы достичь целей, указанных в списке. В то же время к лету ей уже нужно 220 000. У нее нет сбережений, поэтому ей приходится откладывать деньги из зарплаты.

Анализ текущей финансовой ситуации

Теперь вам необходимо тщательно проанализировать свои расходы и доходы. Если вы привыкли вести финансовую отчетность, у вас не возникнет проблем с этой статьей. Возьмите статистику за последние 4-6 месяцев и запишите среднее значение по каждому источнику дохода и каждой категории расходов.

Доходы и расходы Марины:

| Ежемесячный доход, руб. | Доход в месяц, руб. | ||

| Зарплата | 55 000 | Продукты питания и бытовые товары | 25 000 |

| Пассивный доход от сдачи квартиры в аренду | 18 000 | Транспорт | 5 000 |

| — | — | Одежда и косметика | 8 000 |

| — | — | Счета за коммунальные услуги | 7 000 |

| — | — | Развлечения | 10 000 |

| — | — | Прочие расходы | 6 000 |

| Всего | 73 000 | Всего | 61 000 |

Этап 5. Формирование портфеля инвестиций

Это заключительный и ответственный этап, результатом которого станет достижение ваших целей и гордость ваших детей за то, что они такие «крутые» родители.

Куда вы вкладываете свои деньги?

С планом, конечно. Но здесь не обойтись без опыта компетентных финансистов и консультантов. Не каждый может себе это позволить, хотя затраты часто окупаются.

Есть прекрасные книги наших отечественных экспертов. Они являются настоящим руководством к действию. Вы можете приобрести инвестиционный опыт самостоятельно, в этом нет ничего плохого. Пробы и ошибки дадут свои результаты. Самое главное — убедиться, что это то, на что вы рассчитываете.

Определите инвестиционную стратегию. На какие риски вы готовы пойти?

Разница есть:

- консервативные инвестиции,

- умеренные,

- высокорискованные или агрессивные.

Для разных целей — разные инвестиционные инструменты. Но и здесь без опыта можно наделать много ошибок.

Инвестиционный портфель должен содержать инструменты с разным уровнем риска. Чем вы старше, тем выше доля консервативных инвестиций. Сделайте для себя простой стол. Под каждым типом поставьте разный коэффициент. Например:

Теперь запишите, какие инвестиционные инструменты вы выбрали в каждой группе.

После формирования портфеля остается самая важная и сложная часть ЛФП — его реализация.

Основные принципы, которым вы должны строго следовать:

- Разработка ЛФП под себя, под свои цели, доходы и расходы, а не слепое копирование примеров из книг.

- Жесткая дисциплина, которая проявляется в регулярности инвестирования на протяжении длительного периода времени.

- Ежегодный пересмотр плана и его корректировка с учетом внешних и внутренних изменений ситуации.

- Диверсификация инвестиционного портфеля, т. е. вложение денег в различные активы.

Заключение

Личный финансовый план — это самый важный документ в вашей жизни. И чем раньше вы это поймете, тем легче вам будет следовать им. Наконец, важно учитывать все виды ресурсов, включая время.

Если вы хотите, вы можете создать несколько планов. Все зависит от типа выбранного вами дизайна. Краткосрочный план поможет вам сэкономить деньги для более важных покупок в ближайшие месяцы. Среднесрочный план поможет вам достичь целей, которые вы наметили на ближайшие годы. Долгосрочный план может быть целесообразен, если ваша долгосрочная цель — дожить до глубокой старости через несколько десятилетий.

Но все это может остаться на бумаге, если вы немедленно не возьмете ручку и блокнот и не запишете свои цели. И не начинайте записывать свои доходы и расходы каждый день с завтрашнего дня. Занимайтесь самообразованием.

Как построить собственный ЛФП

Когда я начал думать о том, как составить финансовый план, я изучил много информации. Все источники предлагают разбить планирование на этапы. Во-первых, вы ставите цели. Разбейте их на месяцы или годы (в зависимости от того, когда вы хотите достичь желаемого), а затем рассчитайте реальные суммы денег, необходимые для их достижения. Таким образом, сравните ожидаемые затраты с потенциальной прибылью в данном месяце.

Чтобы оправдаться перед самими собой, мы часто говорим себе, что не можем достичь цели. В действительности мы не бессильны, но слабы.

Те, кто уже понял, как составить финансовый план, знают, что не все эти шаги являются необходимыми. При расчете учитываются повседневные расходы: Еда, одежда, проезд, аренда. Вам необходим денежный резерв на случай болезни или поломки в доме. Поэтому планирование также включает в себя информацию о размере фонда на случай чрезвычайных ситуаций. Он используется для корректировки ситуации в зависимости от уменьшения или увеличения ежемесячного дохода, расходов.

- План, скорее всего, будет пересматриваться несколько раз.

- Всем членам семьи предстоит стать чуть более откровенным, чем обычно.

- Несбыточные мечты однозначно уйдут на второй план.

- Придется пересмотреть подход к привычным вещам.

Оптимально, если первой запланированной целью является инвестиция, результатом которой должен стать дополнительный доход. Цели зависят от дохода: Приобретение недвижимости для сдачи в аренду или акций для получения дивидендов. Расчеты позволяют трезво оценить возможности и спланировать то, что реально может быть достигнуто. Кредиты, заемные средства не могут быть учтены. Только собственные зарплата и заработная плата, а также любой доход от дополнительной работы. Если вы живете с семьей, учитывайте общий доход и расходы.

Ставим цели

Если вам не у кого спросить совета о том, как планировать свою жизнь, вы можете получить пример финансового плана у своего работодателя. Пусть это будет грубый набросок. Но общие детали будут похожи. Например, каждая компания ожидает определенную сумму дохода к концу месяца, квартала или года. Они часто контролируют расходы на канцелярские принадлежности и закупку оборудования. Вот контекст.

Выделите час в свой выходной день. Сядьте всей семьей и обсудите: кто хотел бы встретить Новый год в свой день рождения через полгода, до лета? Вы должны очень точно сформулировать каждое из своих желаний. Стоит соблюдать правила:

- Ограничение по времени. Отпуск, поступление в ВУЗ – это конкретные даты. Надо успеть накопить нужную сумму.

- Всегда точные цифры. Заранее узнают цену билетов, услуг, товаров.

При принятии решения о том, как составить финансовый план для семьи, интересы каждого заносятся в общий список. Возможно, с пометками о приоритетах на случай, если расчет бюджета покажет, что не все желания могут быть исполнены.

Таблица 1. пример формулировки целей

Неправильно определенные цели

Правильно сформулированные цели

Ремонт ванной комнаты

Ремонт ванной комнаты в июле этого года. Бюджет составляет около 120 000 рублей.

Отдых у моря

Поездка в Анапу. 3 человека (2 взрослых, один детский билет). Поездка обойдется в 70 000 рублей. Питание 20 000 рублей.

Купить автомобиль марки Ford Focus 3 к лету следующего года. С учетом стоимости старого автомобиля он обойдется на 730 000 рублей дороже.

Чтобы накопить деньги для поступления в институт

Я планирую учиться в Московском государственном университете. Один год обучения в школе по интересам стоит 340 000 рублей. Всего за 6 лет потребуется 2 040 000 рублей.